»

Tin Tức

»

Nhiều người quan tâm

»

Kiến thức quản lý

»

Tin Tức

»

Nhiều người quan tâm

»

Kiến thức quản lý

in bạt hiflex - in decal pp - in decal ngoài trời - in băng rôn

Tín dụng cho nông nghiệp: Thách đố!

Thứ tư - 21/06/2017 22:07

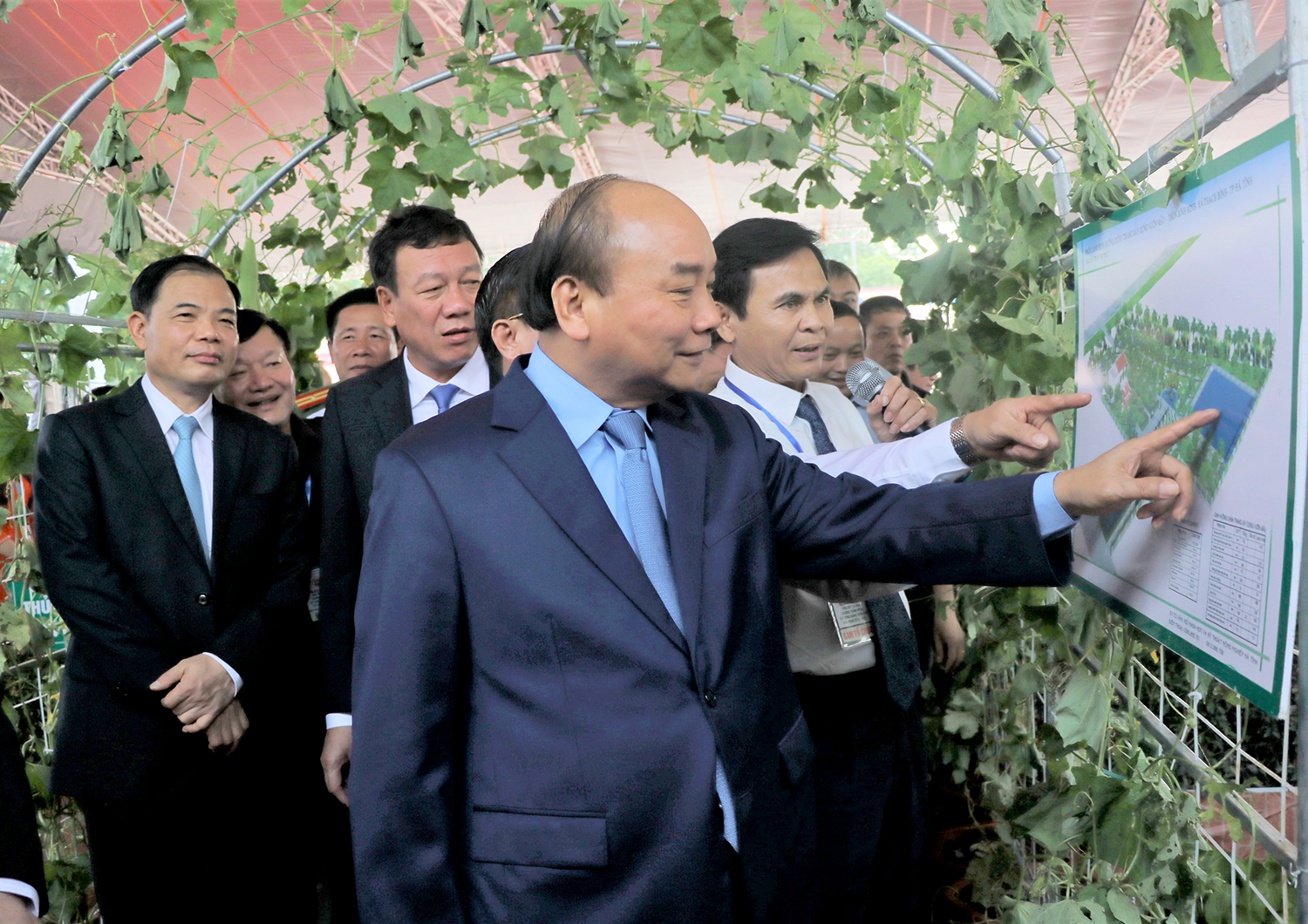

Nông dân không dễ vay vốn làm nông nghiệp (Ảnh: Trang trại chuối của ông Võ Quan Huy (Long An) khó vay vốn ngân hàng).

Khó tiếp cận tín dụng

Chủ trang trại Đoàn Minh Chiến ở Bình Dương có 50ha đất trồng trọt, chăn nuôi. Ông Chiến đã bỏ hơn 30 tỷ đồng đầu tư, phát triển trang trại. Làm ăn bài bản, quy mô lớn là thế, nhưng chính ông Chiến cũng thừa nhận mình rất chật vật trong việc vay vốn ngân hàng. “34 năm lập trại, lần đầu tiên tôi được nhà nước hỗ trợ vài chục triệu đồng để đăng ký VietGap. Khi tôi muốn được vay vốn nhiều hơn để phát triển trang trại, ngân hàng cũng đồng ý nhưng với điều kiện là mình phải có hóa đơn đỏ” – ông cho hay.

Theo ông Chiến, đòi hỏi này chẳng khác gì làm khó nông dân. Ví dụ như thuê thợ cày đất, lao động thời vụ nhổ cỏ, bón phân…, kể cả việc mua phân bò của nông dân cũng đòi hóa đơn thì làm sao có được. Mà không có, thì ngân hàng cho là trốn thuế, không cho vay.

Anh Ưng Thế Lãm – chủ trang trại thanh long sạch xuất khẩu TICAY tiết lộ, anh phải “đi đêm” mới vay được vốn. Cái vướng của anh là hộ khẩu TPHCM, nhưng trang trại lại ở Bình Thuận. Đến ngân hàng tỉnh vay vốn, ngân hàng nói chỉ hỗ trợ trang trại ở địa phương; vào TPHCM thì ngân hàng e dè, bởi trang trại đặt ở tỉnh khác không thể giám sát. Chạy ngược chạy xuôi, nhờ vả khắp nơi, cuối cùng anh cũng vay được vốn tín dụng nhưng lãi suất lên tới 9%/năm.

Gỡ vướng gặp… vướng

Ba năm qua, Chính phủ và Ngân hàng Nhà nước đã ban hành 44 văn bản về cho vay tín dụng, trong đó 24 văn bản dành riêng cho ĐBSCL, nhưng cho đến lúc này, vốn vẫn rất khó đến tay các chủ trang trại. Nhiều nông dân nói muốn vay thì phải quen biết hoặc phải có “thỏa thuận riêng”.

Cụ thể, theo Nghị định 41, các đối tượng khách hàng là cá nhân, hộ gia đình, hộ sản xuất – kinh doanh ở nông thôn, các HTX, chủ trang trại, tổ chức tín dụng được xem xét cho vay không có bảo đảm bằng tài sản tối đa từ 50-500 triệu đồng tùy lĩnh vực, ngành nghề sản xuất – kinh doanh.

Trong đó, các cá nhân, hộ sản xuất nông, lâm, ngư, diêm nghiệp được vay tối đa đến 50 triệu đồng; các hộ kinh doanh – sản xuất ngành nghề hoặc làm dịch vụ phục vụ nông nghiệp, nông thôn được vay tối đa 200 triệu đồng; riêng các HTX, chủ trang trại được vay tối đa đến 500 triệu đồng.

Còn theo Nghị định 55, cá nhân, hộ gia đình, tổ hợp tác, hộ kinh doanh, HTX, liên hiệp HTX và chủ trang trại được tổ chức tín dụng cho vay không có tài sản bảo đảm theo 8 mức, tối đa từ 50 triệu đồng đến 3 tỷ đồng tùy đối tượng, lĩnh vực sản xuất –

kinh doanh.

TS Võ Mai – Phó chủ tịch Hội làm vườn Việt Nam cho rằng, nghị định “gỡ vướng” nhưng lại… gặp vướng. Ông dẫn chứng Nghị định 55 quy định khách hàng lĩnh vực nông nghiệp nông thôn có thể được vay vốn tại các tổ chức tín dụng không cần tài sản đảm bảo.

Nhưng lại quy định thêm đối tượng này cần phải nộp giấy chứng nhận quyền sử dụng đất khi làm thủ tục vay vốn, nghĩa là người muốn vay vốn phải có tài sản đảm bảo. Mặt khác, người có ruộng đất nhưng bị chậm trễ trong việc cấp giấy chứng nhận quyền sử dụng đất cũng khó khăn trong việc tiếp cận vốn ngân hàng.

Ngoài ra, theo ông, bảo hiểm nông nghiệp chưa thực sự là công cụ đắc lực phòng ngừa rủi ro cho khách hàng trong lĩnh vực nông nghiệp. “Các tổ chức bảo hiểm không muốn bảo hiểm cho lĩnh vực nông nghiệp vì có nhiều rủi ro như hạn hán, thiên tai, dịch bệnh…” – TS Võ Mai nói.

Ông Lê Đức Thịnh – (Cục Kinh tế hợp tác và PTNT – Bộ NN&PTNT) đề nghị, các tổ chức tín dụng cần nghiên cứu, cung cấp các khoản vốn vay kịp thời, linh hoạt hơn, phù hợp với chu kỳ sản xuất nông nghiệp như kéo dài thời gian cho vay vốn.

“Ngân hàng cần xem xét các điều kiện khác có thể đảm bảo thế chấp để vay vốn như tài sản trên đất (nhà xưởng); tài sản hình thành từ vốn vay, dự án đầu tư, hợp đồng hợp tác, hợp đồng bảo hiểm. Ngân hàng Nhà nước cho phép doanh nghiệp, HTX, hộ nông dân, trang trại được sử dụng trang thiết bị, cơ sở hạ tầng nhà kính làm tài sản thế chấp để vay vốn” – ông Thịnh nói.

Theo saigontiepthi.online

Những tin mới hơn

Những tin cũ hơn

Xem phản hồi

Xem phản hồi Gửi phản hồi

Gửi phản hồi