»

Tin Tức

»

Thông tin khác

»

Tin Tức

»

Thông tin khác

in bạt hiflex - in decal pp - in decal ngoài trời - in băng rôn

Bàn cách để nông dân vay vốn dễ hơn

Chủ nhật - 30/10/2016 21:21  |

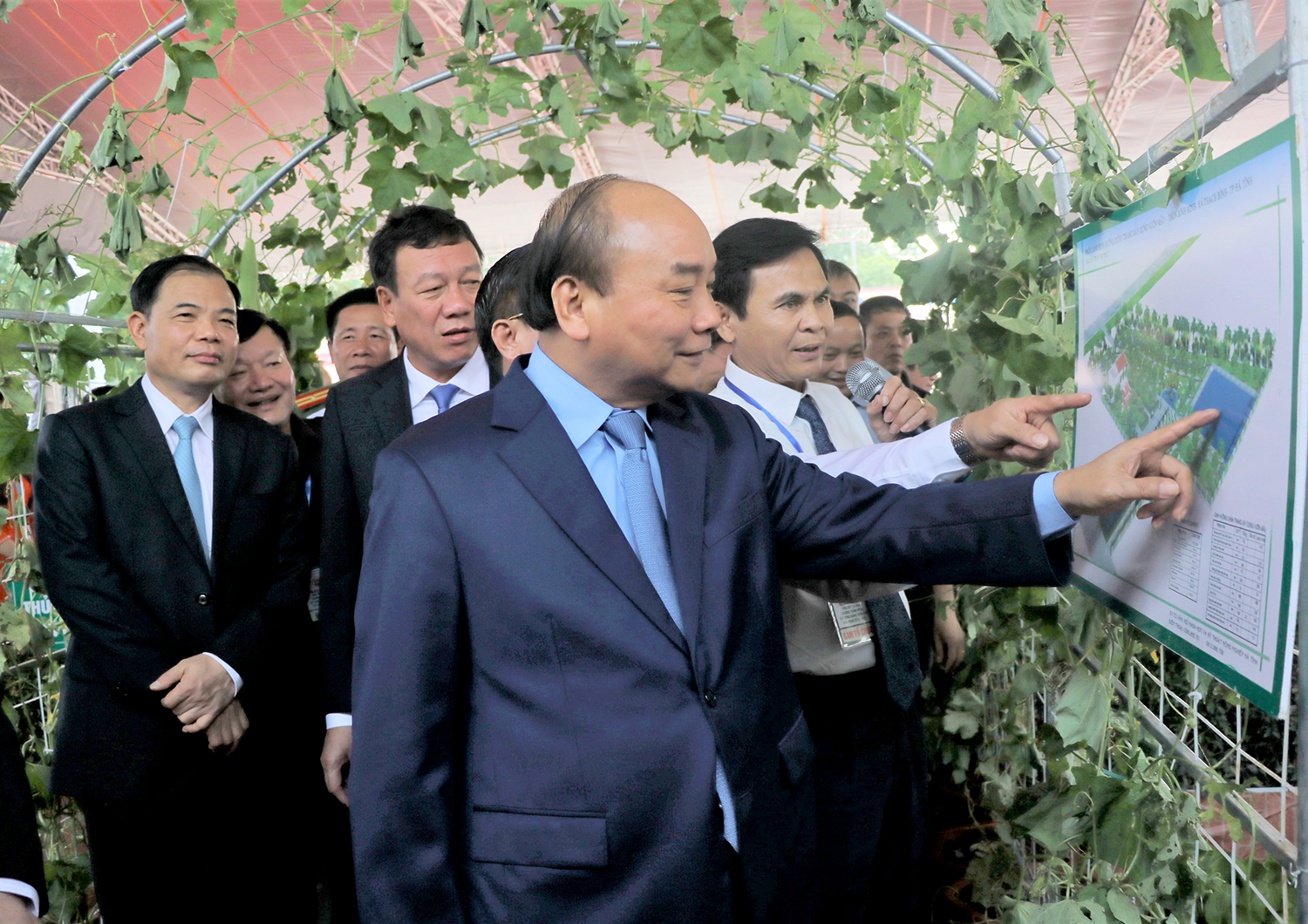

| Ảnh minh họa |

Cần có giải pháp, chính sách gì để người dân, DN, hợp tác xã dễ tiếp cận nguồn vốn tín dụng hơn và để tín dụng ngân hàng thực sự là đòn bẩy để thúc đẩy quá trình tái cơ cấu nông nghiệp là những câu hỏi được nêu lên tại hội thảo “Tín dụng ngân hàng thúc đẩy tái cơ cấu ngành nông nghiệp”, do Hội Nông dân Việt Nam tổ chức ngày 30/10.

Nông dân cần nhưng ngân hàng chưa vội

Trong phát biểu của mình, Chủ tịch Hội Nông dân Việt Nam Lại Xuân Môn cho biết tính đến 30/9/2016, dư nợ cho vay nông nghiệp, nông thôn đạt trên 925.000 tỷ đồng, chiếm 18% dư nợ cho vay nền kinh tế. Lãi suất cho vay cũng giảm mạnh, từ trên 20%/năm vào năm 2011 xuống còn 12%/năm vào năm 2013 và hiện phổ biến ở mức 6-7%/năm đối với kỳ hạn ngắn, 9-10%/năm đôi với trung dài hạn, thấp hơn so với lãi suất cho vay thông thường.

Tỉ lệ nợ xấu trong lĩnh vực nông nghiệp, nông thôn còn 1,53%, thấp hơn so với nợ xấu toàn nền kinh tế. Còn riêng với người nông dân vay của ngân hàng Agribank, Ngân hàng Chính sách xã hội, Quỹ hỗ trợ nông dân thông qua Hội Nông dân Việt Nam nợ quá hạn chỉ có trung bình 0,32%, đây là con số rất lý tưởng.

Đánh giá cao việc nhiều ngân hàng đã áp dụng chế độ tín dụng linh hoạt, nâng hạn mức cho vay không cần tài sản thế chấp song đại diện nhiều hộ nông dân, DN hoạt động trong lĩnh vực nông nghiệp vẫn còn băn khoăn khi số vốn được vay còn thấp so với nhu cầu thực tế.

Ông Phạm Đình Thắng đại diện cho khoảng 400 hộ trồng, chế biến cây dong riềng chia sẻ: Hiện chúng tôi có 2.000 lao động, cần có vốn để thu mua dong riềng cho đầu vào sản xuất miến theo mùa vụ. Muốn vay vốn phải có tài sản thế chấp nhưng giá trị đất nông nghiệp rất rẻ còn thế chấp bằng nhà xưởng, máy móc thì lại chưa có chính sách. Rất mong các ngân hàng tạo điều kiện để giúp đỡ cho doanh nghiệp như chúng tôi có thể tiếp cận được nguồn vốn phù hợp.

Cùng chung tâm tư này, bà Trịnh Thị Mý (xã Phú Lương, huyện Quế Võ, Bắc Ninh) cho biết để vay được 2,5 tỷ đồng đầu tư cho trang trại chăn nuôi, bà đã phải mượn thêm sổ đỏ thế chấp cho ngân hàng.

"Cần có chính sách cấp bìa đỏ cho trang trại chăn nuôi cách xa trong khu dân cư với thời hạn 50 năm để có thể dùng làm tài sản thế chấp vay vốn”, bà Mý mong muốn.

Từ góc độ DN, ông Lê Quang Thành, Tổng Giám đốc Công ty Thái Dương chuyên về chăn nuôi và sản xuất thức ăn gia súc cho rằng Chính sách của nhà nước có thể rất đầy đủ nhưng quan trọng là phải đưa nó vào thực thi, tạo ra sản phẩm hàng hóa.

“Ở các nước cho vay chăn nuôi 30 năm, còn Việt Nam chỉ vay 3 năm và nhiều là 7 năm thì không thể nào có đủ tiền trả cho ngân hàng. Thủ tục pháp lý vay vốn quá nhiều, ví dụ tài sản đó phải có giao dịch đảm bảo. Muốn chứng minh tài sản bảo đảm thì quá nhiều giấy tờ. Để có 1 đồng vốn cần có 200 đồng vốn đảm bảo. Để vay 100 đồng vốn lưu động cần có 500 đồng vốn tài sản bảo đảm. Bản thân chúng tôi đang đầu tư 600 tỷ đồng nhưng mới chỉ vay được ngân hàng 100 tỷ đồng”, ông Thành nói.

Phân tích thực tế số lượng DN nông nghiệp chỉ chiếm 1% số DN cả nước, TS. Phùng Giang Hải (Viện Chính sách Chiến lược Phát triển nông nghiệp nông thôn) cho rằng cách tiếp cận cho tín dụng đối với nông nghiệp vẫn nặng về hỗ trợ lãi suất theo kiểu xin-cho. Nhiều quy định về đảm bảo an toàn vốn hoặc nghiệp vụ của các tổ chức tín dụng trở nên thiếu hoặc bất cập so với yêu cầu của thị trường tài chính hiện nay.

Thêm vào đó, người nông dân, doanh nghiệp trong lĩnh vực nông nghiệp chỉ sản xuất nhỏ lẻ, manh mún; lĩnh vực này còn gặp khó khăn vướng mắc đó là việc đầu tư vào lĩnh vực tiềm ẩn những rủi ro do thiên tai, dịch bệnh, thị trường sản phẩm không ổn định… khiến các ngân hàng càng e ngại khi cấp tín dụng, tạo thành nút thắt về vốn cho sự phát triển ngành nông nghiệp.

Ông Lại Xuân Môn bổ sung: “Các tài sản bảo đảm khoản vay của nông dân chủ yếu là ruộng đất, các vấn đề về cấp giấy chứng nhận quyền sử dụng đất, phát mại tài sản khi nợ xấu phát sinh cũng khiến ngân hàng gặp nhiều rắc rối. Các món vay trong lĩnh vực nông nghiệp thường là nhỏ lẻ, chi phí hoạt động tín dụng của tổ chức tín dụng sẽ cao. Do vậy, các tổ chức tín dụng thường không mặn mà cấp tín dụng trong nông nghiệp, nông thôn”.

|

| Nhiều hộ nông dân không có đủ tài sản thế chấp để vay những khoản tín dụng lớn đầu tư cho sản xuất. Ảnh minh họa |

Tháo gỡ từ đâu?

Nhằm tháo nút thắt về nguồn vốn tín dụng cho lĩnh vực nông nghiệp nông thôn, nhiều chuyên gia cho rằng việc đầu tư cho vay cần hướng tới sản xuất nông nghiệp quy mô lớn, tăng khả năng liên kết trong chuỗi giá trị toàn cầu của sản phẩm.

Vụ trưởng Vụ Tín dụng (NHNN), TS. Nguyễn Tiến Đông nêu quan điểm: Phải tích tụ, tập trung được ruộng đất mới có sản xuất lớn, năng suất, chất lượng sản phẩm đồng đều hơn để nâng cao khả năng cạnh tranh. Từ việc này tạo bước đột phá trong nông nghiệp kéo theo đầu tư lớn, phải có nguồn vốn lớn hơn, dài hơn để từ đó các nguồn lực từ nhà nước, nước ngoài, tổ chức tín dụng tham gia cùng với các doanh nghiệp và người dân. Cùng với đó là liên kết sản xuất xuất nông nghiệp theo chuỗi khép kín.

“Chúng tôi nghĩ là tài sản thế chấp không phải là vấn đề. Cái chính là cái năng lực thật sự của doanh nghiệp đầu tư cho nông nghiệp, về cả kiến thức kinh nghiệm trong quản lý, sản xuất,… mới là yếu tố thuyết phục ngân hàng cho cấp vốn tín dụng”, ông Đông nói.

Phó Thống đốc NHNN Đào Minh Tú cho biết, NHNN đang tiếp tục rà soát, đơn giản hóa thủ tục vay vốn của khách hàng, tăng cường công tác kiểm tra, giám sát đối với các khoản vay cho nông nghiệp nông thôn đảm bảo đúng mục đích, an toàn hiệu quả. “Chúng ta tập trung vốn tín dụng với cơ chế chính sách có ưu đãi một cách phù hợp, chứ không tràn lan ở các lĩnh vực trọng tâm như xuất khẩu, ứng dụng công nghệ cao, khoa học kỹ thuật để nâng cao giá trị gia tăng của sản phẩm. Chúng tôi sẽ tập trung vốn, thời hạn, lãi suất cho các đối tượng kể trên. Đặc biệt là cho vay các dự án, doanh nghiệp, hộ gia đình tham gia vào chuỗi liên kết giá trị sản phẩm từ khâu sản xuất”, ông Tú cam kết.

Cùng với những giải pháp trên, theo chuyên gia tài chính-ngân hàng TS. Cấn Văn Lực, Nhà nước cần hỗ trợ nông dân và doanh nghiệp trong việc tiếp cận thông tin, nâng cao hiểu biết về dịch vụ tài chính ngân hàng. Các ngân hàng cũng phải cơ cấu lại mạng lưới, kênh phân phối hoạt động và có các biện pháp phối hợp chính sách với các cơ quan, tổ chức liên quan để tăng khả năng tiếp cận.

Theo Chinhphu.vn

Những tin mới hơn

Những tin cũ hơn

Xem phản hồi

Xem phản hồi Gửi phản hồi

Gửi phản hồi